- 漠然とお金を増やさなきゃなとは思っている

- お金は貯金と節約が基本じゃない?

- アメリカで資産運用ってどんなことやるの?

駐在って期間限定だし、「日本にあるお金はとりあえずそのままでいっか」、と思っていませんか?

私は、駐在帯同中に、自分でお金を生み出せない苦しさからもがき、「資産運用」と「ブログ」をはじめてメンタルが安定した駐妻ですが、駐在2年目にして年間100万円以上ドル資産を増やすことに成功しています。

もともとお金や経済にそんなに興味なかった私が、なぜアメリカで割とガチで資産運用を始め、なぜ駐在員とその家族こそアメリカでの資産形成が大事だと個人的に思っているのか、解説していきます。

最後まで読めばきっと貴方もアメリカで資産運用してみたくなるはず!笑

個人の体験談の範囲で特定の金融商品を勧めたり運用結果を保証する内容ではないことを明記しておきます。投資は自己責任で!

アメリカでの資産運用をはじめたきっかけ

我が家がアメリカでの資産運用を検討したきっかけは、「日本の非居住者になったら、日本での投資ができなくなったから」です。

我が家が渡米した2022年当時は、各証券会社の方針から、非居住者は積み立てNISAの解約を余儀なくされる状況でした。

(なお、2024年現在、非居住者でも積み立てNISAの継続ができる証券会社が増えてきたようです。うらやましいい⇒ソースはこちら)

今後数十年の投資計画が渡米によって崩れてしまったので、ほとんどの金融資産を現金で保有せざるを得なくなりました。

駐在の初年度から3年間株式投資をしてきた運用結果はこちら

現金は目減りする…

現金って目減りするんですよ…

大体物価って年間2%上がっていくので(上がっていかないと経済が成長していないということなのでそれはそれでやばい)、例えば100万円現金で持っていたとしても1年後には98万円の価値になっているわけです。

20年後には67万円になっていて、実質33万円の価値が目減りしていることになります。

つまり現金で持ち続けるのは損ということ。

アメリカ駐在をきっかけに日本での金融資産を売却しなくてはならなくなり、現金保有率が高くなった我が家は、この点に強い危機感を抱いていました。

人生で必要なお金とは

一世帯が、人生で必要なお金は約3億円と言われています。

は、果てしない~~。

一般的なサラリーマンが生涯稼ぐお金が3億円と言われているので、ぎ、ギリギリ?

今後の物価上昇を考慮すると、やっぱり今のご時世シングルインカムはキツイんですかね。。

ここを因数分解しようとすると、収入やライフスタイルなど家庭によってかなり違うので今日はよりシンプルな話をします。

ずばり、老後の資金は今から準備しとけっていう話です。

老後資金はいつ用意するべきか

老後2000万円問題って知ってますか?

数年前、政治家が発言し話題になったやつです。

「公的年金以外に1人あたり2000万円ないと生活できなくなるよ」ってやつ。

1人あたり2000万円ってことは、夫婦で2000万円×2=計4000万円は用意しておかないといけない計算。

老後の定義を、会社員として定年を迎える前の60歳としたら、(多分そのころにはもっと定年延びてると思うけど…)今40歳だとしたら残り20年しかありません。

30歳なら残り30年

40歳なら残り20年

この期間で4000万円貯めないといけない。

仮に今現在、貯金2000万円あるとしても

合計4000万円を達成するには、残り2000万円÷20年=年間100万円ずつ貯めてく必要があります。

あくまで我が家の場合ですが、今の物価高のご時世アメリカで生活していくだけで、

夫(駐在員)の給料だけではけっこうカツカツ(アメリカ駐在員あるある…だと思いたい笑)

せっかくアメリカにいるなら長期休みは旅行も楽しみたいし、金銭的余裕なんざございません。

駐在(帯同)期間は2~5年ほどのことが多いと思いますが、30代40代の駐在員にとって、定年までは大体残り20年。

つまりこの駐在期間中の数年間お金が貯められないというロスは結構痛い。

んじゃあ毎月少額をこつこつ積み立て+今ある貯金に働いてもらうしかなくない?

というのが私がアメリカで資産運用するに至った思考です。

老後にむけて年間100万円ずつ増やすってどうやるの?

正確にいうと年間100万、ではなく20年後までに2000万円増やす、なんですが。

(2000万÷20年で100万という単純計算。ほんとは複利だからもっと複雑なんだけど、年100万の方がシンプルで分かりやすいので…)

結論からいうと、30代・40代なら株式投資がいいです。

かのアインシュタインは言いました。

「人類最大の発明は”複利”である」と。

複利とは、「利子にも利子がつく」ということ。

100万円を年利5%で運用すると、1年後には105万円。そしてその1年後は105万円に5%年利がついて110万円ちょいになる…と雪だるま式に利益が増えていきます。

この複利の恩恵が大きく受けられるのが、中長期で高い利率が安定して出せる、株式投資です。

2000万円を株式投資で20年保有したシミュレーションをシンプルに計算するとこんな感じ。

中長期の株式投資の平均利回りは4%~7%と言われています。

保守的に4%で見積もったとしても18年後には倍の金額、4000万円に到達できます。

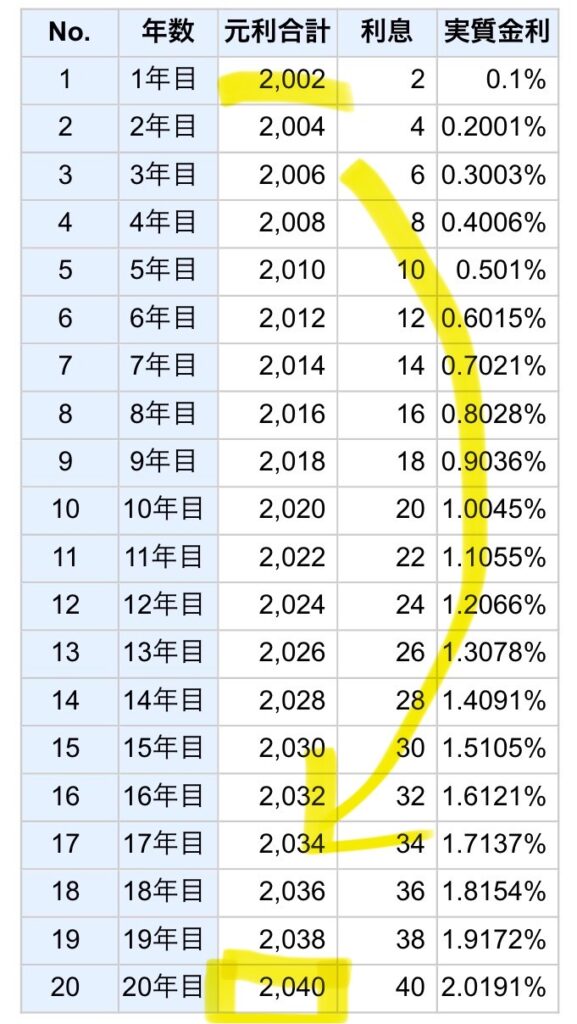

でも、みんな大好き貯金だって利子はつく。

三菱UFJ銀行の普通貯金の利率は0.1%です(2024年9月現在)

貯金として20年寝かせたらどうなるかはこちら。

20年間寝かせても40万円しか増えませんTT

20年の間に物価も上昇しているはずなので、(日本銀行は、年間で2%の消費物価上昇率を目標としています)、貯金していただけだと実質資金はどんどん目減りすることになります!

物価上昇率を考えたら貯金は実質目減りする…

ただ銀行に2000万円貯金しとくだけだと20年経っても40万円しか増えませんが、株式運用なら20年後、4,382万円になっています!(税金は考慮していません)

ここまで計算したら、人生のなるべく早い段階で資産運用を始めることがいかに大切か分かると思います。

ただ問題は、読者の方々はおそらく、「アメリカ在住」ということ。

日本では非居住者なので日本で証券口座を開いたりは出来ません。

(2024年現在、非居住者の証券口座保持は法律的にはOKだがほとんどの証券口座が対応しておらずNISA口座も基本開設・維持できない)

ので、アメリカで資産運用するしか選択はないと思いますし、私も実際そうしているのですが、それぞれメリデメがあります。

アメリカ駐在員(家族)が出来る資産運用

資産運用、色々挙げるとキリがありませんがうちと同じような状況であろうアメリカ駐在員(家族)に向いてると思う資産運用について挙げます。

- 利率のいい口座に預金

- 債権を購入する

- 投資する(株式投資・投資信託)

- 投資する(仮想通貨)

下に行けば行くほどハイリスク・ハイリターンの選択です。

ちなみに、イメージするターゲット層は、自分たちと同じようなJTCの駐在員世帯、以下のような特徴を持つ世帯をイメージしています。

- 莫大な種銭があるわけではない(不動産とかはムリ)

- アメリカにいるのは3~5年と期間限定

- ずっとへばりついて管理するのは厳しい(デイトレとかは除外)

上記のような特徴を持つ世帯にオススメする、私が実際にやっている資産運用は次の2つです。

利率のいい口座に貯金する

日本の金利はものすごーく低いので、貯金して増やそうとしても物価上昇率に追いつきもしないんですが、アメリカは違います。

金利が3%とか4%の金利とかざらです。しかも普通預金で。

そんな中特にオススメの預け先は、Wiseのマルチカーレンシー口座です。

\海外送金で損してない?/

Wiseなら銀行より最大7倍オトク!今なら手数料を抑えて送金できるチャンス!

(個人情報が紹介元に知られることは一切ありませんのでご安心を)

Wiseのマルチカーレンシー口座のメリデメは次のとおり。

- 口座開設が簡単(スマホで完結)

- 自由に引き出しできる

- ドル以外でも引き出しできる

- アメリカ在住者しか利用できない

2024年現在のAPYは4.95%!

<2025/3月更新>

(2025年現在3.95%になりました。FRBの利下げ方針でどこも一斉に下がったので致し方なし。

Wiseはそんな中まだまだトップの高金利です👍)

株の中長期を上回っている!しかもノーリスクで!!これはすごいことです。

単純計算ですが、3年預ければ15%強!2000万円なら312万円増えます。

(税金とかは考慮していないのであしらからず)

Wiseは海外送金の手数料がバカ安いので、お世話になっている駐在員の方も多いはず。

ついでに口座手続きして、アメリカでの余剰資金をぶち込んどくだけでも試す価値ありだと思います。

定期預金のように、引き出しに制限があるわけではないので気軽に試せるのが良い点です。

\海外送金で損してない?/

Wiseなら銀行より最大7倍オトク!今なら手数料を抑えて送金できるチャンス!

(個人情報が紹介元に知られることは一切ありませんのでご安心を)

投資する(株式投資・投資信託)

ドルでアメリカ株(投資信託)の投資をするのがやっぱり最強だと思います。

- アメリカの株式市場はやはり強い

- DRIPという自動再投資システムが最強

- ドル以外でも引き出しできる

- 長期保有するなら帰国後の確定申告どうする問題が発生

株式投資をする上で個人的なルールは3つ。

- 中長期投資(出来れば積み立てがベスト)

- レバレッジはかけない

- 分散投資(ETFとか、個別株でも一点集中しない)

投資については語りだすと止まらなくなるのでいつかまた個別に記事にします。

(2025年追記)直近3年間の投資成績について記事にしました!

あとがき:30代・40代ってぼーっとしちゃいけない世代だと思う

駐在員とその家族の方は30代40代の方が多いと思うのですが、(つまり私たちと同世代)、資産形成に関して、かなり個人差がある世代だと個人的に思っています。

真剣に考えて実行している人はとっくにやっているし、我が家みたいに駐在が決まるまでは「資産運用とかめんどくさい、働くのでせいいっぱい」という感覚で、貴重な20代と30代を特になにもせず過ごしてしまったご家庭もあると思います。

我が家は、駐在をきっかけに働くことに制限ができたおかげで、将来について真剣に考えるようになり、結果本格的な資産運用のスタートを切ることができました。

資産運用は多かれ少なかれリスクがあることなので、決して万人に勧められるものではないですし、詐欺などに合わないためにも一定勉強は必要です。

でも将来必要なお金の計算を働き盛りの今やっておくかどうかで、今後の人生に大きく影響するくらい、複利×長期運用って偉大だと思います。

この記事がアメリカで頑張る同志の資産運用を考えるきっかけになったら嬉しいです。

ではまたっ

コメント